In questo articolo continuiamo la rassegna degli ETF che puoi usare per soddisfare l’obiettivo di ricevere passivamente “entrate periodiche”.

Ti parlerò infatti di un ETF obbligazionario globale high yield con cedola.

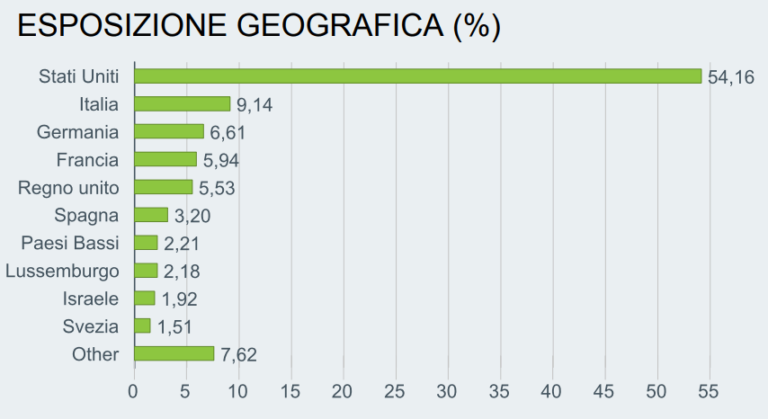

Tra l’altro vedrai che si tratta di un ETF molto diversificato a livello geografico e settoriale, nonchè con dividendi annuali non trascurabili.

Iniziamo subito.

“iShares Global High Yield Corporate Bond UCITS ETF”, ISIN IE00B74DQ490, ticker HYLD

E’ un ETF obbligazionario high yield globale, ticker HYLD, ISIN IE00B74DQ490, costi annuali 0,50%.

Questo ETF replica le obbligazioni societarie (circa 2000) ad elevato rendimento dei paesi sviluppati di tutto il mondo, senza copertura valutaria.

Ha un dimensione di 1.082 milioni di euro, è un ETF a distribuzione semestrale dei dividendi, ed esiste dal giorno 13 novembre 2012.

E’ inoltre un ETF a replica fisica (a campionamento ottimizzato), caratterizzato da volatilità non elevata per un ETF High Yield.

Come hai visto nei grafici su questo ETF ha un trend di lungo periodo quasi laterale (eccetto per il ribasso di marzo 2020 per il Coronavirus).

Domanda: perchè investirci dal punto di vista grafico se non ha un marcato trend rialzista di lungo periodo?

Perchè può essere interessante ricevere entrate periodiche senza esporsi a eccessi di rialzo o ribasso, o almeno così è stato fin adesso.

Ovviamente sono spunti di riflessione che condivido volentieri con te.

Ecco l’allocazione geografica di questo ETF obbligazionario globale high yield con cedola:

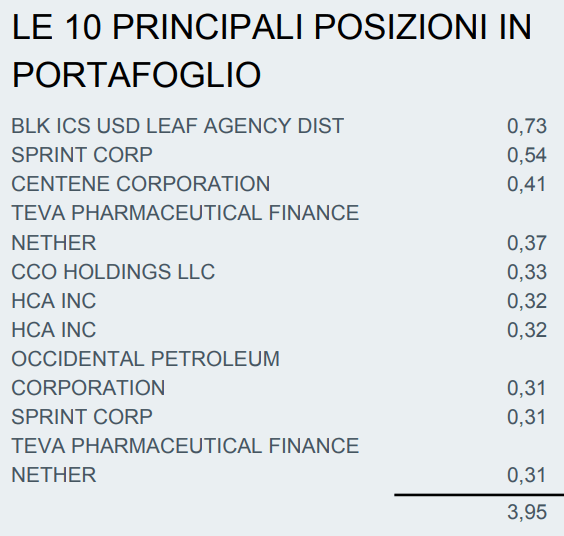

Qui invece puoi vedere come anche le principali 10 posizioni del suo paniere:

Conviene investire in questo ETF obbligazionario globale?

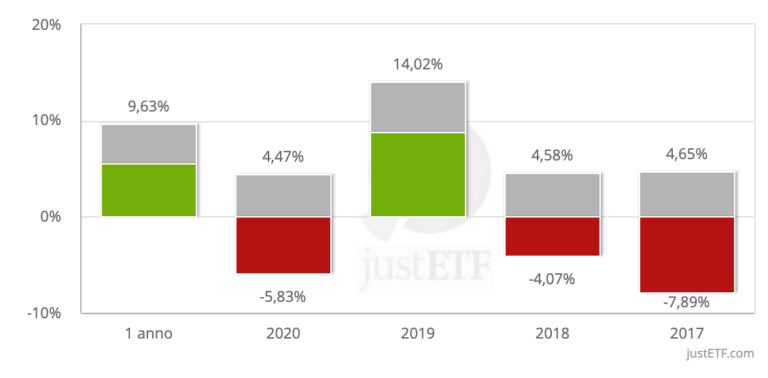

L’ETF ha attualmente un dividend yield di circa il 3,83%, non male. Maggiore è infatti il valore del dividend yield maggiore sarà il potenziale rendimento dell’ETF; considera inoltre che è diminuito nell’ultimo triennio.

Guarda le cedole interessanti di questo ETF negli ultimi anni e la loro incidenza sul rendimento complessivo annuale:

Perchè scegliere l’ETF HYLD?

- Ha un’esposizione diversificata a obbligazioni con rating inferiore al livello investment grade

- Costituisce un investimento diretto in obbligazioni societarie di tutti i settori (industriale, dei servizi di pubblica utilità e finanziario)

- Consente un’esposizione a titoli ad alto rendimento dei mercati sviluppati

Inoltre in un periodo di tassi a zero, questo ETF rimane oggettivamente uno strumento interessante per ricevere entrate periodiche con frequenza semestrale.

Ti segnalo anche una volatilità discreta di questo ETF, di oltre il 7% negli ultimi 5 anni.

Insomma se vuoi guadagnare qualcosa con un ETF obbligazionario, devi mettere sul piatto almeno un po’ di volatilità tipica degli ETF obbligazionari High Yield.

Come investire nell’ “iShares Global High Yield Corporate Bond UCITS ETF”

L’ETF obbligazionario globale high yield con cedola potrebbe essere uno degli ETF che compongono il tuo portafoglio destinato all’obiettivo di ricevere appunto cedole periodiche.

Potresti avere magari un portafoglio satellite composto da soli ETF obbligazionari high yield da modificare e/o ribilanciare ogni anno.

Per puro esempio, potresti comporre un portafoglio di ETF high yield che contenga, oltre all’ETF HYLD anche questi altri:

Quale strategia usare per questo ETF?

Valuterei un Piano di Accumulo del Capitale (P.A.C.) o una strategia mista P.I.C.+P.A.C. .

Davide Grasso

P.S.

Se vuoi imparare ad investire in ETF come un professionista, iscriviti subito col pulsante qui sotto alla lista d’attesa del mio corso “ETF ACADEMY”.